Результати пошуку BR

Курси (0)

статті (4836)

Глосарій (0)

RESOLV, протокол стейблкоїнів, впроваджує механізм збирання комісій, що дозволяє спрямовувати до 10% щоденного доходу до скарбниці протоколу для стимулювання учасників стейкінгу та підтримки зростання екосистеми. У статті детально аналізуються ключові механізми функціонування та токеноміка RESOLV. Показники FDV/TVL, зміна TVL і структура доходів порівнюються із результатами Ethena (ENA) для оцінки спроможності RESOLV нарощувати вартість і перспектив подальшого розвитку. Матеріал є корисним для учасників ринку, які розглядають нові можливості у сфері стейблкоїнів із створенням прибутку.

Gate CandyDrop Airdrop 6.0: Торгуйте ф'ючерсами, щоб отримати шанс виграти 6 BTC у межах обмежених у часі винагород

Артур Гейс: Стейблкоїни, номіновані у доларах США, як інструмент геофінансового впливу

USDG став доступним для користувачів Gate по всьому світу на блокчейнах Ethereum, Solana та Ink. Цей стейблкоїн забезпечений у співвідношенні 1:1 доларами США або еквівалентними ліквідними активами. Його випускає компанія Paxos Digital Singapore, яка має статус основної платіжної установи і перебуває під наглядом Монетарне управління Сінгапуру. Також USDG емітується компанією Paxos Issuance Europe, що працює під контролем Фінансовий наглядовий орган Фінляндії (FIN-FSA) відповідно до вимог Регламент MiCA. Gate і надалі залишається відданим забезпеченню суворої регуляторної відповідності та максимальної фінансової прозорості. Інтегруючи USDG, Gate посилює свою місію поглиблення фінансової інклюзії шляхом поєднання централізованої та децентралізованої інфраструктури. Такий крок також відповідає глобальній стратегії Gate щодо розвитку безшовних міжнародних платежів і створення сучасної інфраструктури для надійної PayFi-економіки.

«Це партнерство є підтвердженням постійної відданості Gate інноваціям у межах правового поля та розвитку інфраструктури цифрових активів», — наголосив д-р Хань, засновник і генеральний директор Gate. «USDG стане ключовим інструментом для підтримки глобальних платежів нового покоління, торгівлі та доступу до PayFi. Ми із задоволенням плануємо ще глибшу інтеграцію USDG в екосистему Gate у найближчі місяці».

Нік Робнет, керівник напряму розвитку криптобізнесу в Paxos, від імені Global Dollar Network, відзначив: «Раді вітати Gate у складі Global Dollar Network. Їхня участь посилює нашу спільну мету — прискорити поширення надійних і прозорих стейблкоїнів, надаючи користувачам з усього світу постійний доступ до відкритої фінансової екосистеми».

Global Dollar Network — одна з найстрімкіше зростаючих мереж стейблкоїнів на глобальному ринку, побудована на стабільній економічній основі. Вона стимулює партнерів відповідно до їхнього внеску через особливу модель розподілу доходів у мережі. На відміну від класичних стейблкоїнів, Global Dollar Network активно підтримує співпрацю та заохочує ширше впровадження стейблкоїнів.

Стейблкоїни швидко розвиваються, і для екосистем вкрай важливо відповідати зростаючому попиту на інноваційні рішення. Високий рівень стабільності USDG забезпечує йому репутацію одного з найбільш надійних стейблкоїнів на ринку. Gate пишається тим, що приєднується до лідерів галузі у цей переломний період, підтримуючи стрімке впровадження стейблкоїнів у світі.

Про Gate<br>Gate, заснована у 2013 році доктором Ханем, є однією з перших криптовалютних бірж світу. Платформа обслуговує понад 34 мільйони користувачів та пропонує понад 3600 цифрових активів, першою на ринку впровадивши 100% proof-of-reserves. Окрім основних торгових послуг, екосистема Gate охоплює Gate Wallet, Gate Ventures та інші інноваційні рішення.

Детальніше: Вебсайт | X | Telegram | LinkedIn | Instagram | YouTube

Про Global Dollar Network<br>Global Dollar Network — найшвидше зростаюча мережа стейблкоїнів із безпрецедентними економічними перевагами. Основою мережі є Global Dollar (USDG) — стейблкоїн, забезпечений доларом США, емітований Paxos Digital Singapore і Paxos Issuance Europe. Мережа пропонує прозору та справедливу економічну модель, яка винагороджує партнерів за їхній внесок. Серед партнерів — Anchorage Digital, Bullish, Kraken, OKX, Paxos, Robinhood, Worldpay та інші лідери індустрії. Звертаємо увагу: USDG доступний на Solana, Ink та Ethereum.

Відмова від відповідальності:<br>Цей матеріал не містить жодної пропозиції, заклику чи рекомендації. Перед ухваленням інвестиційних рішень обов’язково отримуйте незалежну професійну консультацію. Згадані продукти й/або послуги (якщо такі є) доступні лише для осіб, які знаходяться за межами Сінгапуру. Gate не рекламує і не надає продукти чи послуги в Сінгапурі чи інших обмежених юрисдикціях. Зверніть увагу: Gate може обмежити або повністю заборонити використання сервісів у певних юрисдикціях. Докладніше — в Користувацькій угоді за посиланням: https://www.gate.com/legal/user-agreement.

Токен Night виступає ключовим активом блокчейн-мережі Midnight. У поєднанні з DUST він створює унікальну систему з двома токенами, що надає Web3-додаткам програмовану приватність і довготривалі економічні стимули.

Що таке Night Token?

Night Token (NIGHT) — це нативний токен блокчейн-мережі Midnight із фіксованою емісією, власними механізмами управління та вбудованими стимулами. На відміну від простих комісійних токенів, NIGHT є базовою основою функціонування мережі. Він забезпечує винагороди за генерацію блоків, участь у консенсусі та уніфікованих процедурах управління мережею.

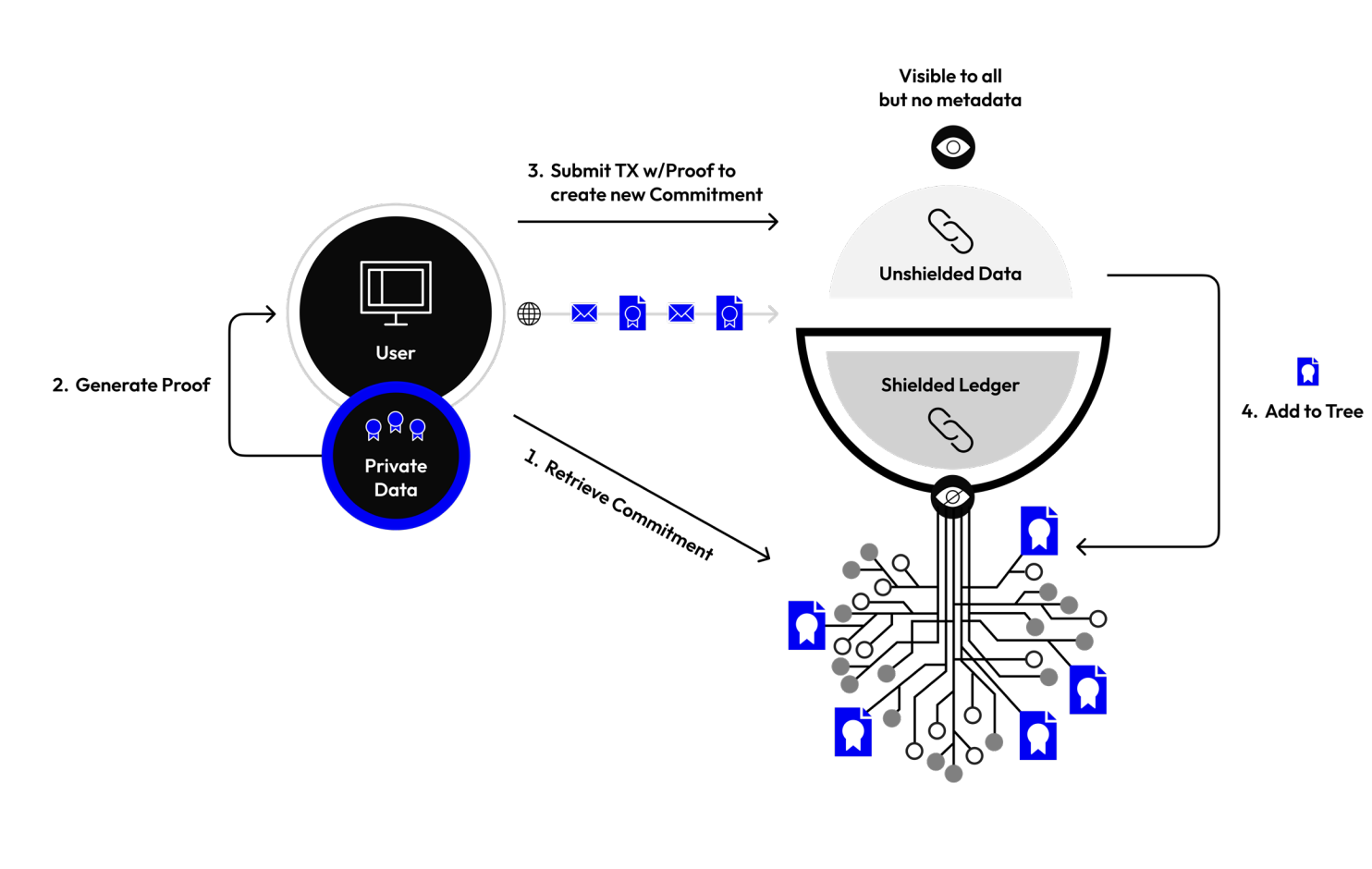

Midnight — це блокчейн-мережа нового покоління, зосереджена на захисті даних. Вона впроваджує технології вибіркового розкриття інформації та докази з нульовим розголошенням (zero-knowledge proofs). Місія проєкту — максимізувати приватність користувачів, надаючи водночас ефективне й гнучке середовище для розробки on-chain застосунків.

Технічні переваги мережі Midnight

<br>Джерело: https://midnight.network/whitepaper

<br>Джерело: https://midnight.network/whitepaper

Midnight використовує сучасну криптографію на основі zk-SNARK і фреймворк для смарт-контрактів на TypeScript, що істотно спрощує роботу розробників. Основні переваги:

- Захист користувацьких даних і метаданих

- Гнучке управління поєднанням публічних і приватних даних

- Висока масштабованість і кросчейн-сумісність (Ethereum, Cardano тощо)

- Зручне середовище розробки (TypeScript і компактна DSL)

Ця технологічна платформа активно приваблює інституційних користувачів та розробників, для яких важливі суверенітет даних, дотримання нормативних вимог і ефективне управління чутливою інформацією.

NIGHT і DUST: детальний аналіз подвійної токен-економіки Midnight

Midnight впроваджує сучасну модель із двома токенами:

- NIGHT: публічний токен, емітований на платформі Cardano, слугує для винагороди виробників блоків, підвищення безпеки мережі та забезпечення децентралізованого управління.

- DUST: токен для сплати комісій за транзакції, що не підлягає зберіганню або обміну; діє як «енергія», яка зникає з часом.

Така архітектурна модель зберігає конфіденційність метаданих користувачів під час транзакцій і мінімізує регуляторні ризики, пов’язані із приватними монетами.

Інцентиви екосистеми та переваги для учасників

Екосистема Midnight об’єднує розробників, виробників блоків і операторів застосунків, пропонуючи кожній категорії спеціалізовані інструменти та індивідуальні стимули:

- Розробники використовують знайомі фреймворки TypeScript для створення zero-knowledge застосунків.

- Виробники блоків отримують NIGHT за підтримку вузлів мережі.

- Оператори застосунків застосовують функції вибіркового розкриття даних і інструменти для забезпечення відповідності для відповідності бізнес- і регуляторним вимогам.

Cardano — стратегічний партнер Midnight, забезпечує надійну та перевірену інфраструктуру для безпеки мережі.

Night Token: перспективи та майбутня цінність

Зі зростанням потреби у конфіденційних обчисленнях і регуляторно сумісних блокчейн-рішеннях стратегічне значення Night Token стрімко зростає. NIGHT позиціонується як ключовий стимулюючий актив на ринках корпоративних даних, цифрової ідентичності та токенізації активів, відкриваючи нові можливості для Web3-рішень із захистом приватності.

Наразі Midnight — на стадії Devnet. Запуск основної мережі вже наближається. З появою нових сценаріїв використання для NIGHT відкриються додаткові можливості ліквідності та зростання вартості.

Вступ

Після жорстких галузевих перевірок, кризи довіри та регуляторних змін у 2022—2024 роках, криптовалютний ринок 2025 року вступив у нову фазу інституційної трансформації. Прозорі регуляторні рамки й відкриті легальні канали поступово перетворюють криптоактиви з «маргінальних» на «основні» елементи інституційних інвестиційних портфелів.

Цю хвилю інституціоналізації спровокували ключові політичні рішення та ринкові події:

- Прийняття Genius Act та офіційне затвердження SEC у 2024 році спотових Bitcoin ETF — зокрема BlackRock, Fidelity, ARK — відкрило легальні основні канали входу для інвесторів;

- Stablecoin Ordinance Гонконгу започаткував ліцензування емітентів стейблкоїнів, формуючи провідну для Азії регуляторну інфраструктуру криптоактивів;

- Впровадження регулювання MiCA в ЄС уніфікувало нагляд за стейблкоїнами й криптоактивами в межах блоку, створивши юридичну базу для транскордонних інституційних інвестицій;

- Мінфін Росії виступив за легалізацію криптоактивів, відкривши легальні канали для інвесторів з високим статком;

- Інституції — BlackRock, Franklin Templeton, Nomura, Standard Chartered та інші — активно виходять у цифровий фінансовий сектор, розширюючи управління активами, кастодіальні послуги, платежі та базову інфраструктуру.

Визначеність регулювання сприяє відновленню довіри та реструктуризації потоків капіталу. Згідно з Institutional Digital Assets Survey EY-Parthenon за 2025 рік, понад 86% інституційних інвесторів світу вже інвестували або планують вкласти кошти в криптоактиви у найближчі три роки. Дослідження Nomura свідчить, що більше половини японських інституцій вже інтегрували цифрові активи у стратегічне планування.

У цьому контексті звіт пропонує системний аналіз мотивацій інституційного інвестування в криптоактиви, еволюції стратегій, особливостей розподілу активів та змін форм ринкової участі. Кейс-стаді ілюструють структурні можливості, що формуються у цифровому секторі в нову «інституційну еру».

2. Мотивації інституційної участі

Цифрові активи поступово зміцнили позиції — від «високоволатильних» і «ризикових» до важливого елементу інвестиційних портфелів інституцій. За різними дослідженнями, понад 83% інституціональних інвесторів планують зберегти чи збільшити розміщення у цифрових активах у 2025 році, багато хто — суттєво наростити свою експозицію. Мотивацію інституціональної участі визначають як унікальні властивості криптоактивів, так і розвиток технологічної інфраструктури та віра у майбутні тренди.

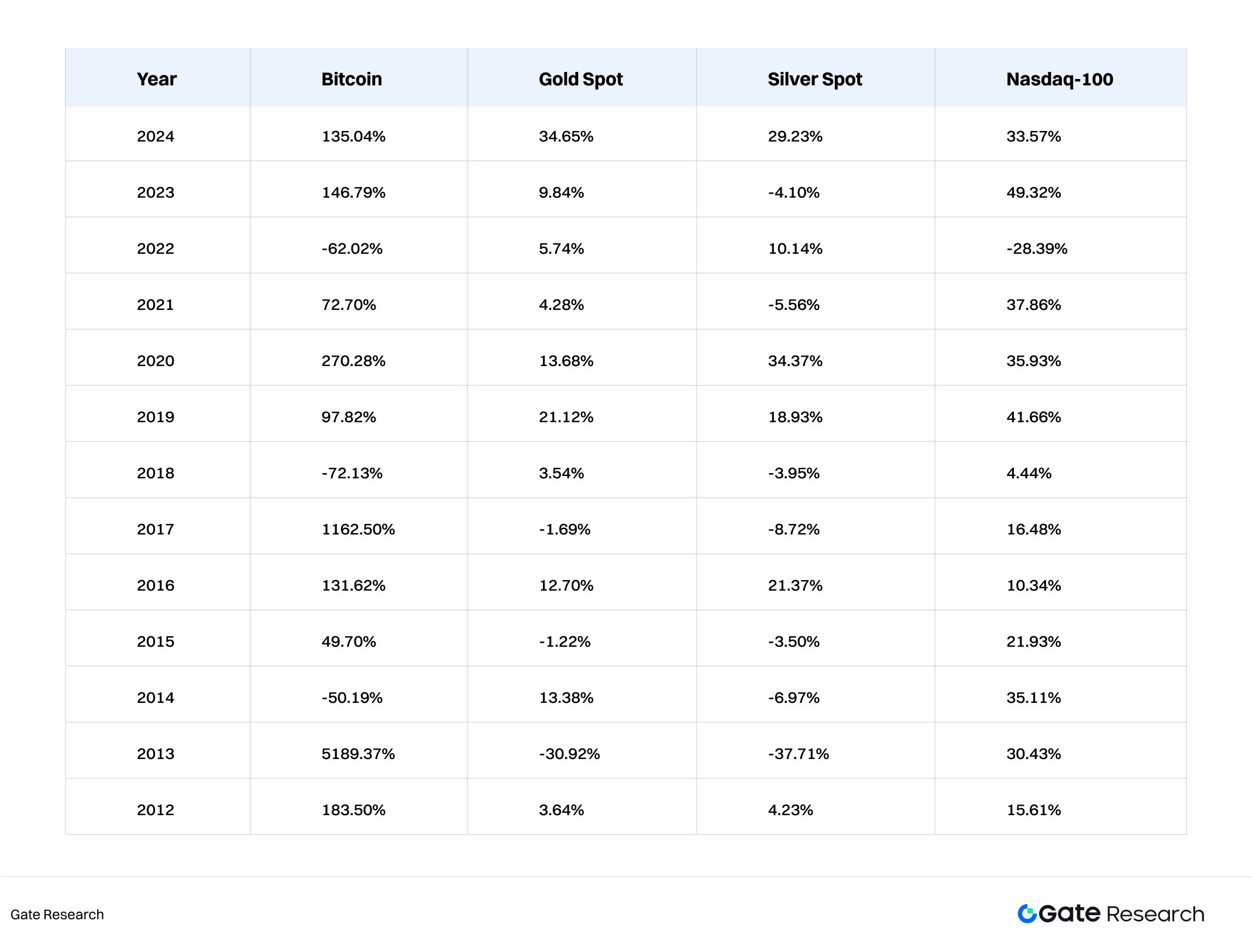

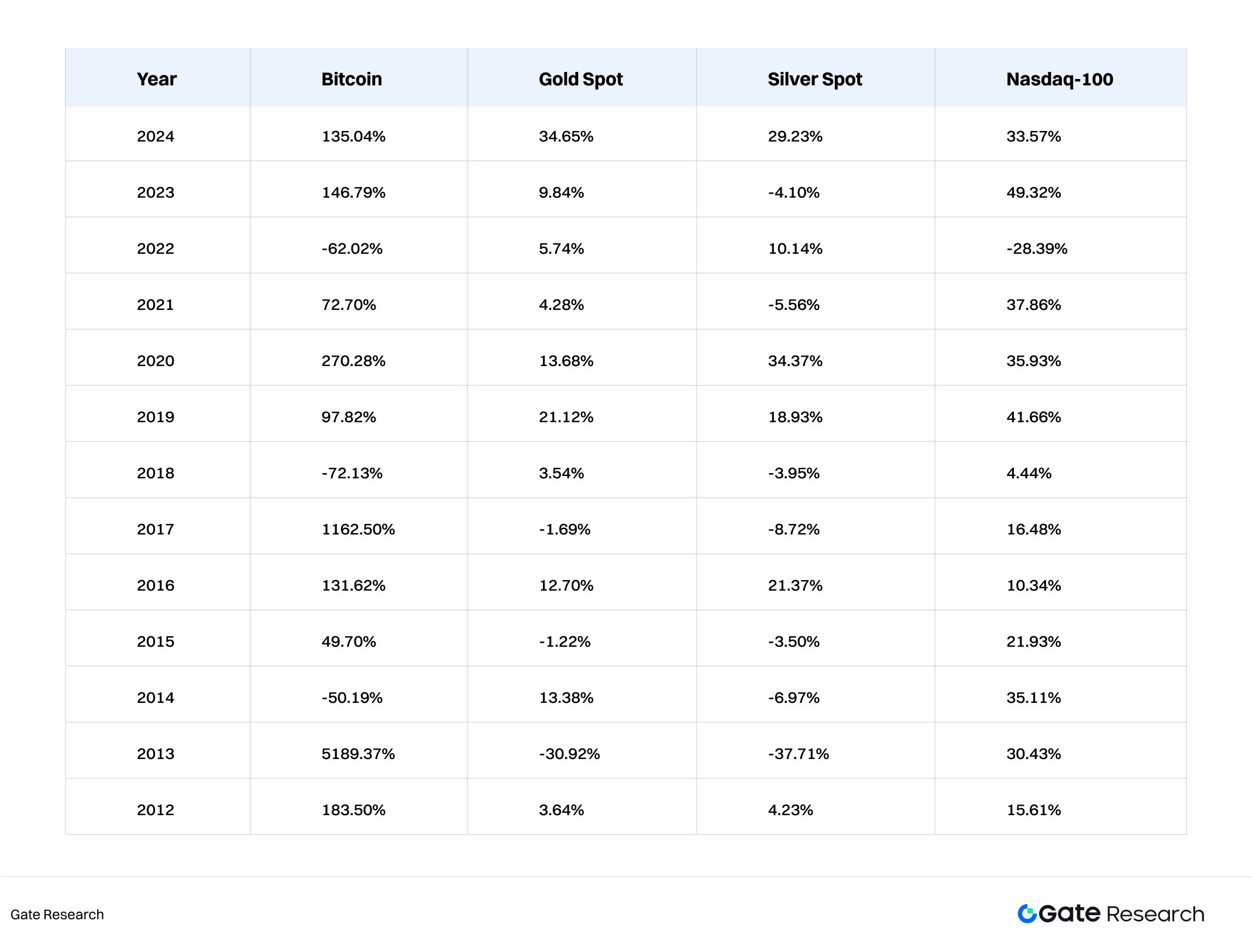

2.1 Висока дохідність та диверсифікація ризиків

З 2012 року Bitcoin (BTC) постійно перевершує традиційні активи (золото, срібло, Nasdaq) за доходністю. BTC — середньорічна дохідність 61,8%, ETH (Ethereum) — 61,2%, що значно вищі за класичні ринки. Тим часом інституційні портфелі зіштовхуються зі зниженням граничної дохідності. У період після пандемії — з високою інфляцією та невизначеністю щодо ставок — інституції шукають активи з низькою кореляцією для хеджування та диверсифікації.

Згідно з дослідженнями, кореляція Bitcoin з акціями за останні п’ять років у середньому була меншою за 0,25, а із золотом — у межах 0,2–0,3. З валютами та товарами, особливо у Латинській Америці та Південно-Східній Азії, зв’язок ще слабший. Тому криптоактиви стають ключовими для пошуку альфи, хеджування системних ризиків та оптимізації коефіцієнта Шарпа.

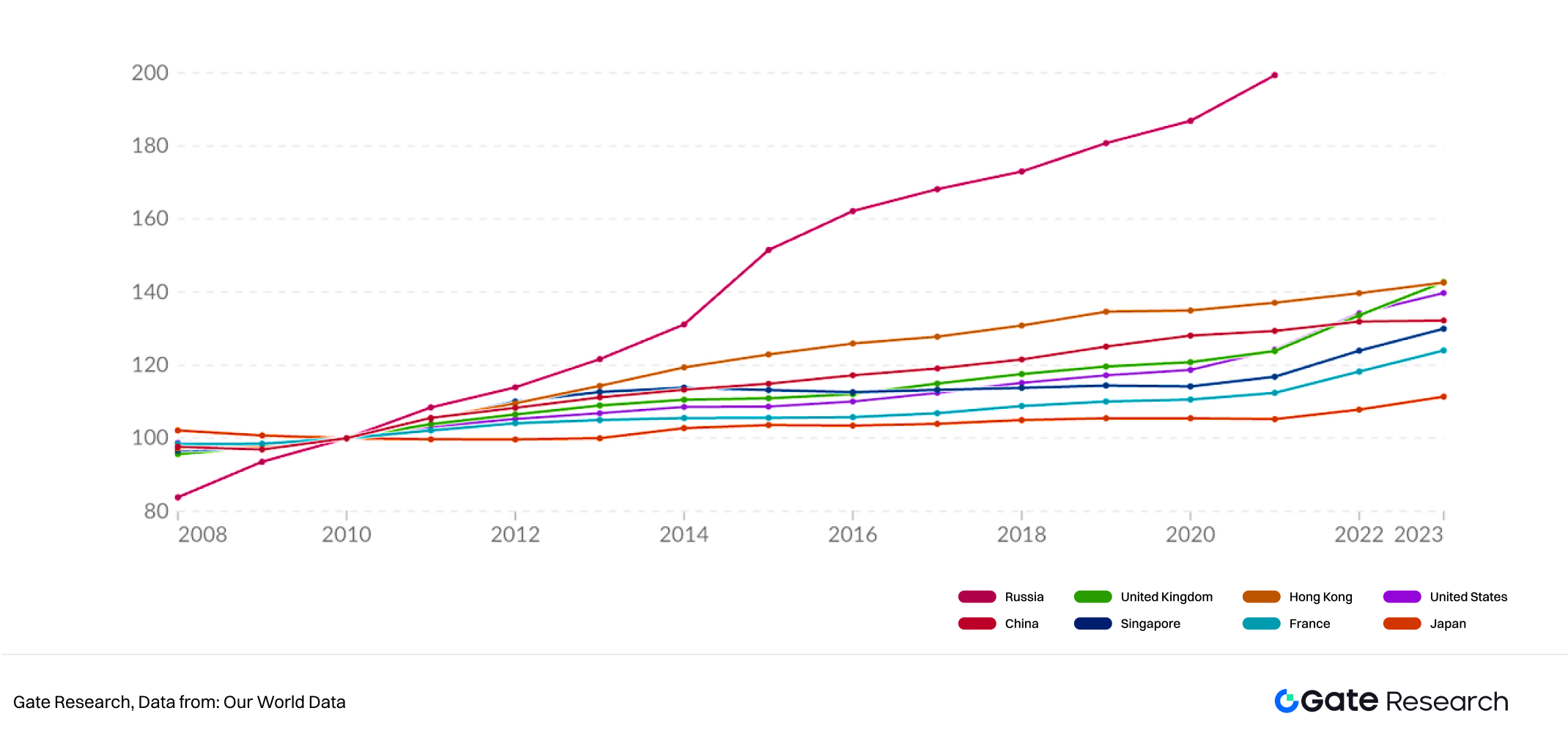

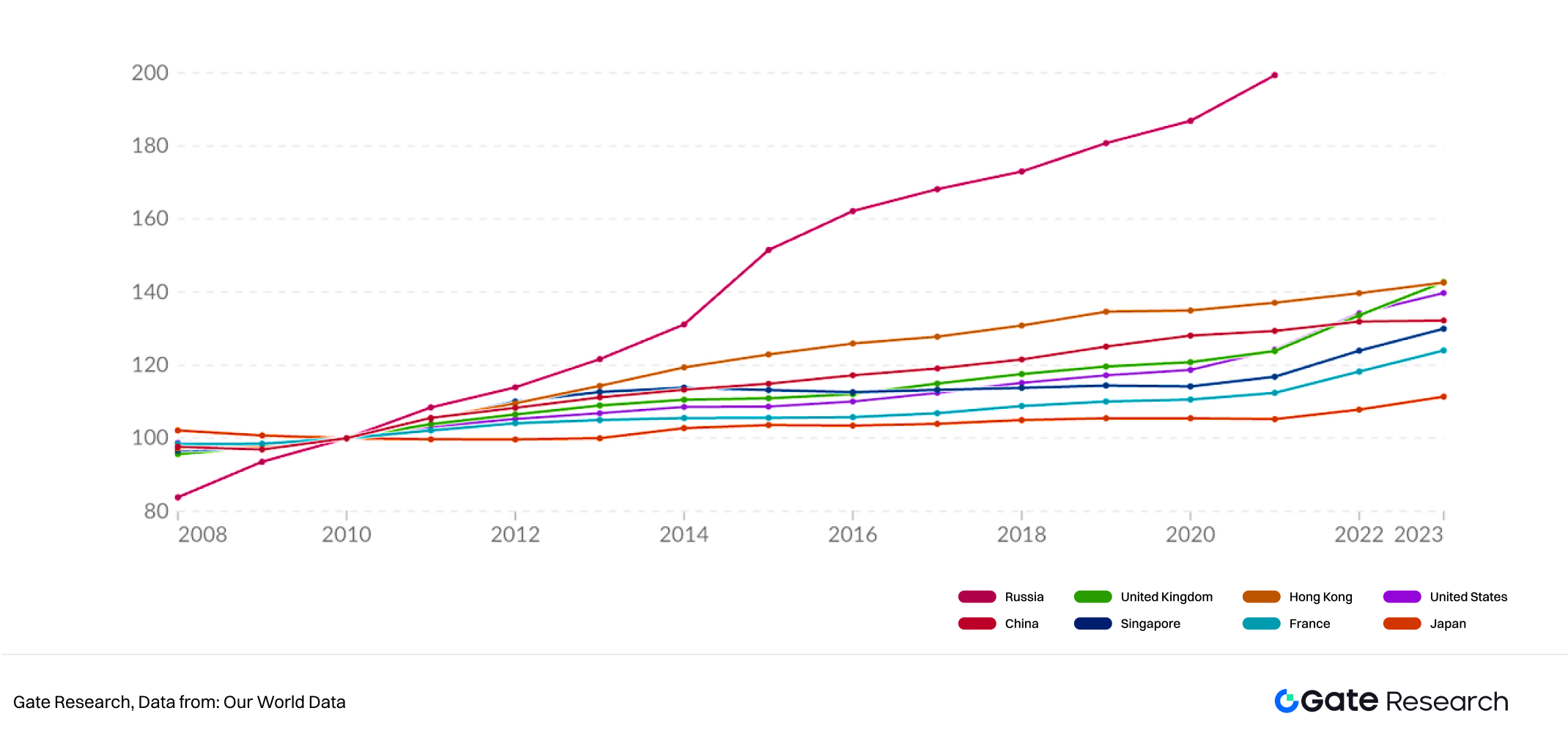

2.2 Стратегічний запит на хеджування інфляції та захист від девальвації фіатних валют

Із 2020 року глобальні заходи стимулювання викликали зростання основних класів активів, і інфляція стала головною проблемою інвесторів. Криптоактиви — особливо Bitcoin — дедалі частіше розглядають як інструмент захисту від девальвації фіатних валют завдяки технічному обмеженню емісії на рівні 21 мільйона монет. Дефіцитність підсилює позицію BTC як «цифрового золота» для довгострокового збереження вартості. Керівник інвестицій BlackRock Рік Рідер зауважив: «У довгостроковій перспективі Bitcoin більше схожий на засіб збереження вартості, ніж просто на транзакційну валюту.»

2.3 Інфраструктурні та технологічні вдосконалення

Головним стримуючим чинником для інституцій довгий час була нестача прозорості при розрахунках, нерозвиненість кастодіальних рішень і високі контрагентські ризики. Ринок криптовалют раніше нагадував «тіньові фінанси» — без централізованих клірингових систем, регульованих кастодіанів та стандартних систем управління ризиками, на яких ґрунтуються традиційні ринки. Для великих інституцій це означало додатковий ризик, особливо щодо розрахунків і безпеки коштів.

Останніми роками інфраструктура крипторинку суттєво змінилася у таких напрямах:

- Кастодіальні сервіси виходять у регульовану зону — все більше постачальників отримують трастові ліцензії й пропонують легальні кастодіальні рішення інституціям. Fidelity Digital Assets — приклад комплексних послуг, що включають холодне зберігання, мультипідписні гаманці, страхування, системи від атак і аудити в реальному часі, посилюючи довіру до безпеки капіталу.

- Професіоналізація клірингових і матчинг-систем — історично відсутність клірингових посередників на CEX та OTC-дивізіях призводила до затримок і ризиків контрагентів. Gate.io та інші впроваджують механізми, аналогічні традиційним фінансовим ринкам.

- Підвищення ефективності розрахунків — у класичних фінансах транскордонні платежі та розрахунки цінних паперів займають кілька днів і коштують дорого. У криптовалютному секторі високоефективні розрахунки на блокчейні і мінімум посередників дозволяють здійснювати T+0-торгівлю й працювати безперервно 24/7, ліквідуючи часові бар’єри та забезпечуючи глобальну циркуляцію активів.

2.4 Технологічна участь у майбутніх фінансових моделях

Інституційний вихід у крипто свідчить також про стратегічну віру у нові технологічні парадигми — Web3, DeFi, Real-World Assets (RWA). Ці сектори змінюють спосіб надання фінансових послуг і представлення активів.

Серед прикладів:

- Швейцарські банки випускають облігації з RWA-забезпеченням на блокчейні;

- Citibank запускає платформу для токенізованих депозитів;

- JPMorgan впроваджує систему Onyx для корпоративних блокчейн-розрахунків.

У цьому процесі ранні учасники здобувають вагому перевагу першого входу.

2.5 Клієнтський попит і зміна інвестиційних уподобань нового покоління

Багато інституційних інвесторів — особливо пенсійні фонди й страхові — стикаються зі зміною поколінь серед клієнтів. Міленіали й покоління Z краще розуміють цифрові активи, і це спонукає інституції переглядати моделі розподілу активів. Fidelity у 2024 році встановила, що майже 60% клієнтів-міленіалів хочуть BTC чи ETH у своїх пенсійних портфелях. Зміна попиту сприяє диверсифікації та розширенню інституційних продуктів у криптосегменті.

3. Аналіз інституційних інвестиційних стратегій

Із зростанням інституціоналізації й зрілістю ринку структура інвестицій інституцій стає багатограннішою. Від пілотних розміщень до портфелів із багатьма стратегіями — інституційна участь набуває чіткої стратифікації, стратегічної складності та структурної інтеграції. Цей розділ аналізує ключові стратегії входу й інвестиційні уподобання різних типів інституцій з погляду типу, стилю й шляхів алокації.

3.1 За типом інституції: неоднорідність стратегій

Інституційні інвестори — це різнорідна екосистема з різними апетитами до ризику, мандатами алокації та ліквідності. Сімейні офіси, пенсійні й суверенні фонди, університетські ендаументи — кожен має власний стиль входу у крипторинок.

3.1.1 Сімейні офіси

- Орієнтовані на інновації, мають високий ризик та гнучкі цілі алокації;

- Інвестують у ранні токен-проєкти, криптовенчурні фонди, стратегії доходу на блокчейні;

- Способи входу: пряме володіння токенами, приватні продажі токенів або інвестування через Web3 венчурні фонди. Приклад: сімейні офіси Сінгапуру та Швейцарії активно залучені до стейкінгу Ethereum й інвестування у Web3-інфраструктуру (Rollups, oracle).

3.1.2 Пенсійні та суверенні фонди

- Обирають довгострокову стабільність і макрохеджування, консервативний стиль алокації;

- Надають перевагу регульованим інструментам — спотовим ETF, облігаціям із RWA-забезпеченням;

- Мають непряму експозицію через великі платформи (BlackRock, Fidelity). Приклад: суверенний фонд Norvegii Norges Bank у 2024 році повідомив про акції Coinbase та BTC ETF у портфелях, що свідчить про входження суверенного капіталу через акції.

3.1.3 Університетські ендаументи та фундації

- Орієнтовані на технологічні інновації;

- Входять через топові Web3-фонди (a16z crypto, Paradigm, Variant);

- Інвестують у ранні тематичні напрями: Layer 2, приватність, AI+Crypto. Приклад: ендаументи Гарварду, MIT, Єля мають довгострокові позиції у Web3-фондах з активною участю у протоколах базового рівня.

3.2 За стилем інвестування: активні та пасивні стратегії

Інституційні стратегії криптоінвестування поділяються на активні та пасивні — залежно від рівня ризику та ресурсів.

3.2.1 Активна алокація

- Формують власні дослідницькі команди для аналізу блокчейн-даних та оцінки;

- Стратегії охоплюють арбітраж, стейкінг, DeFi-ліквідність, волатильність/Gamma-трейдинг, участь у DAO;

- Зазвичай це мультичейнові, мультиактивні та кроспротокольні портфелі. Приклад: Franklin Templeton розробив платформу для цифрових фондів із Staking-as-a-Service та DeFi-ліквідністю — інституційний приклад активної стратегії.

3.2.2 Пасивна алокація

- Інструменти: ETF, структуровані ноти, паї фондів для непрямої експозиції;

- Фокус на мінімальній волатильності NAV та контролі ризиків;

- Портфель переважно складається з BTC та ETH, іноді — стейблкоїнові стратегії. Приклад: Multi-Asset Digital Index Fund 2025 року — популярний серед пенсійних і страхових інституцій для низькокореляційних портфелів.

3.3 За шляхом алокації та уподобанням активів: від купівлі монет до побудови систем

Інституції більше не розглядають криптоактиви як окрему інвестиційну ставку, а як сегментований субпортфель у ширшій структурі активів. Типові моделі алокації:

3.3.1 Ядрова алокація (BTC/ETH)

- BTC та ETH — основа більшості портфелів: BTC — засіб збереження вартості та захист від інфляції; ETH — ставка на розвиток on-chain економіки (DeFi, RWA, Layer 2).

3.3.2 Тематична та високо-дохідна алокація

- Фокус на сектори з високим потенціалом: Layer 2 (Arbitrum), модульні блокчейни (Celestia), AI-протоколи (Bittensor), децентралізоване зберігання (Arweave);

- Інвестиції — приватні раунди, участь у венчурних фондах, підходить для інституцій з високим ризиком;

- Стратегія — пошук структурної альфи та середньо/довгострокового зростання.

3.3.3 Інфраструктурна та комплаєнс-орієнтована алокація

- Ціль — регульовані кастодіани (Anchorage), платформи ризик-контролю на блокчейні, DePIN;

- Нетокенізовані активи з комплаєнс-бар’єрами й довгостроковою цінністю;

- Підходять суверенним фондам, ендаументам, які орієнтуються на довгострокову інфраструктуру криптоекосистеми.

3.4 Підсумок

Поєднання типу інституції, стилю та шляхів алокації показує, що інституційні криптоінвестиції далеко відійшли від простої купівлі токенів — інститути вибудовують багатостратегічні системи розміщення з багатосегментними та міжсекторальною диверсифікацією.

Структурна еволюція ринку демонструє:

- Зростання глибини розуміння цифрових активів та їх макроекономічного впливу;

- Більш глибоке включення у технологічні рішення, моделі управління та регуляторні тенденції.

У перспективі, зі зростанням комплаєнс-продуктів і вдосконаленням інфраструктури, інституційні стратегії ставатимуть дедалі більш різноманітними й сегментованими — це закладе фундамент для стабільного місця криптоактивів у глобальній моделі розподілу інвестицій.

4. Кейс-стаді

Протягом останнього року інтерес інституцій до криптоактивів стабільно зростав. Численні публічні компанії та інвестиційні інститути збільшують експозицію до ключових криптоактивів — Bitcoin і Ethereum — через прямі покупки, розширення портфелів і довгострокове зберігання. Це свідчить про зростання визнання ринку криптовалют і підкреслює роль Bitcoin у хеджуванні інфляції й диверсифікації портфелів.

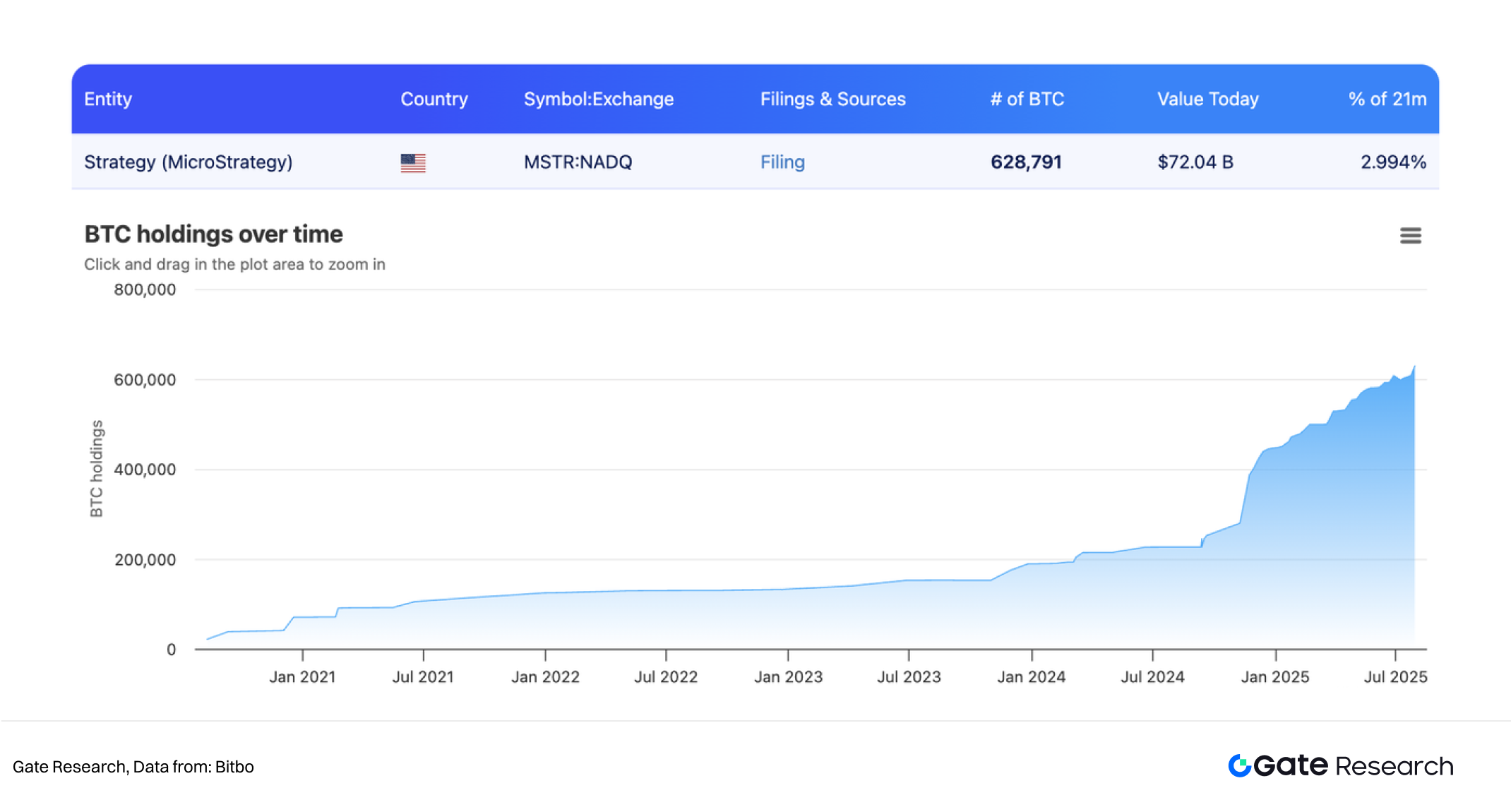

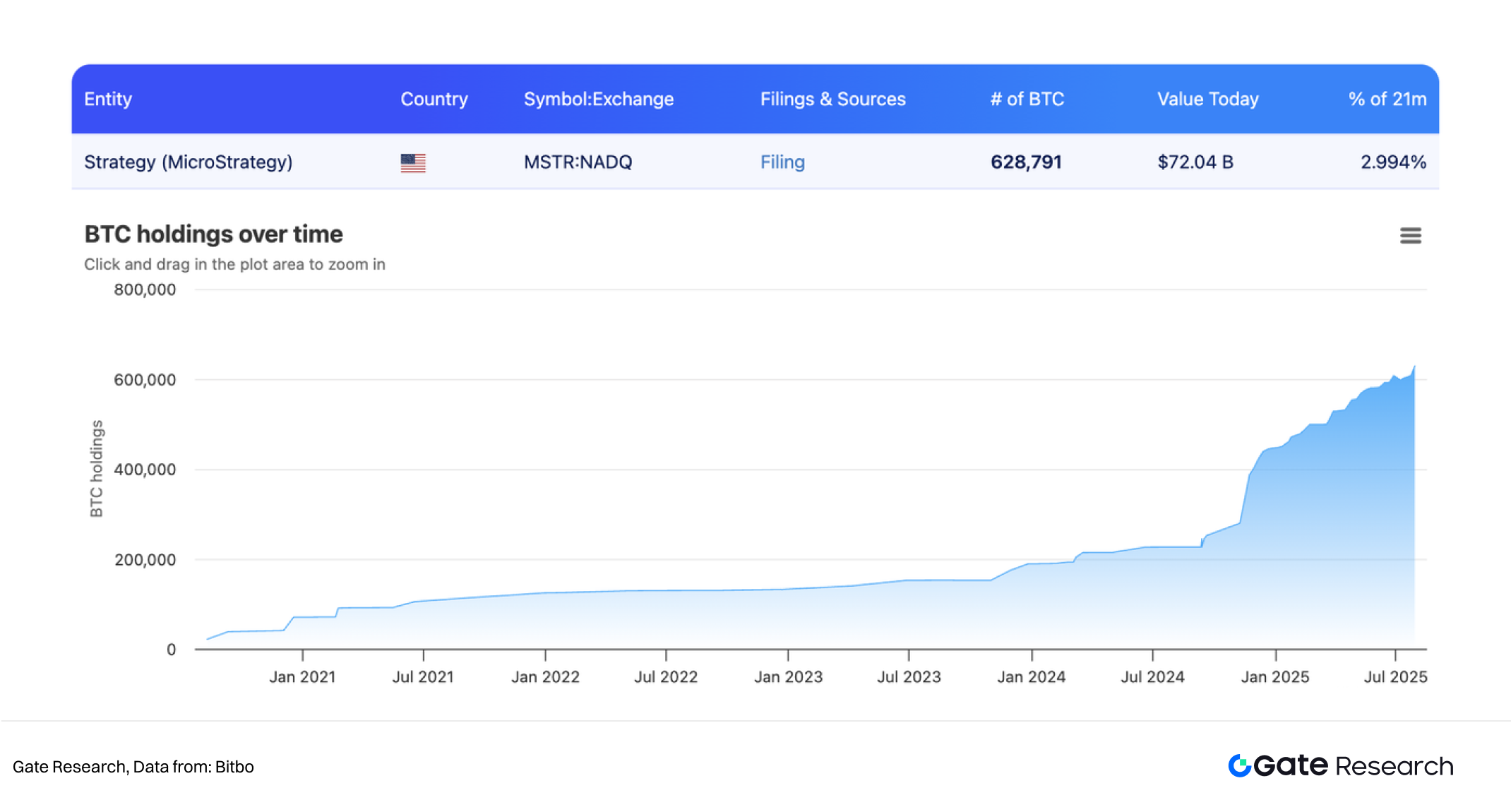

4.1 MicroStrategy

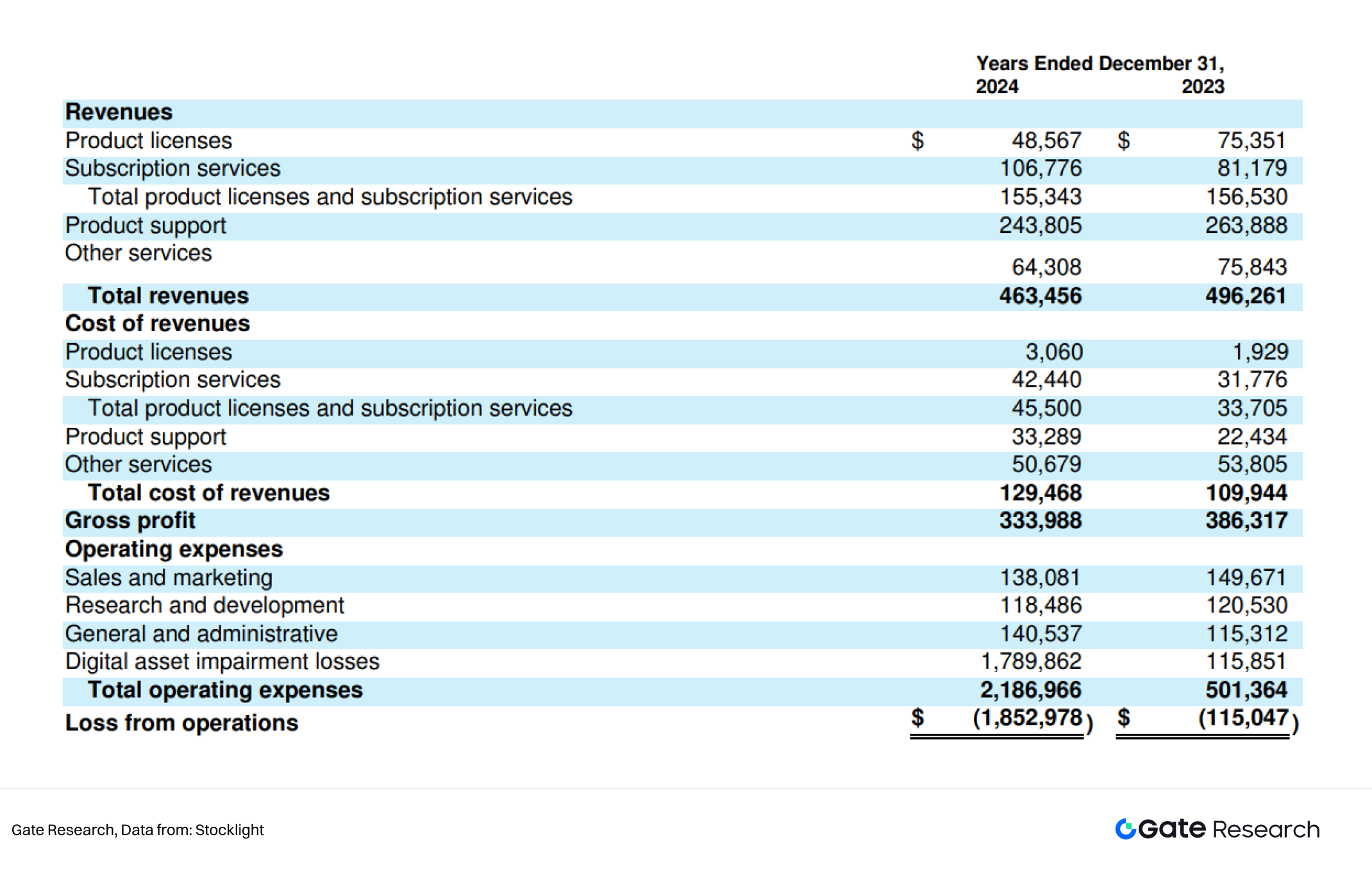

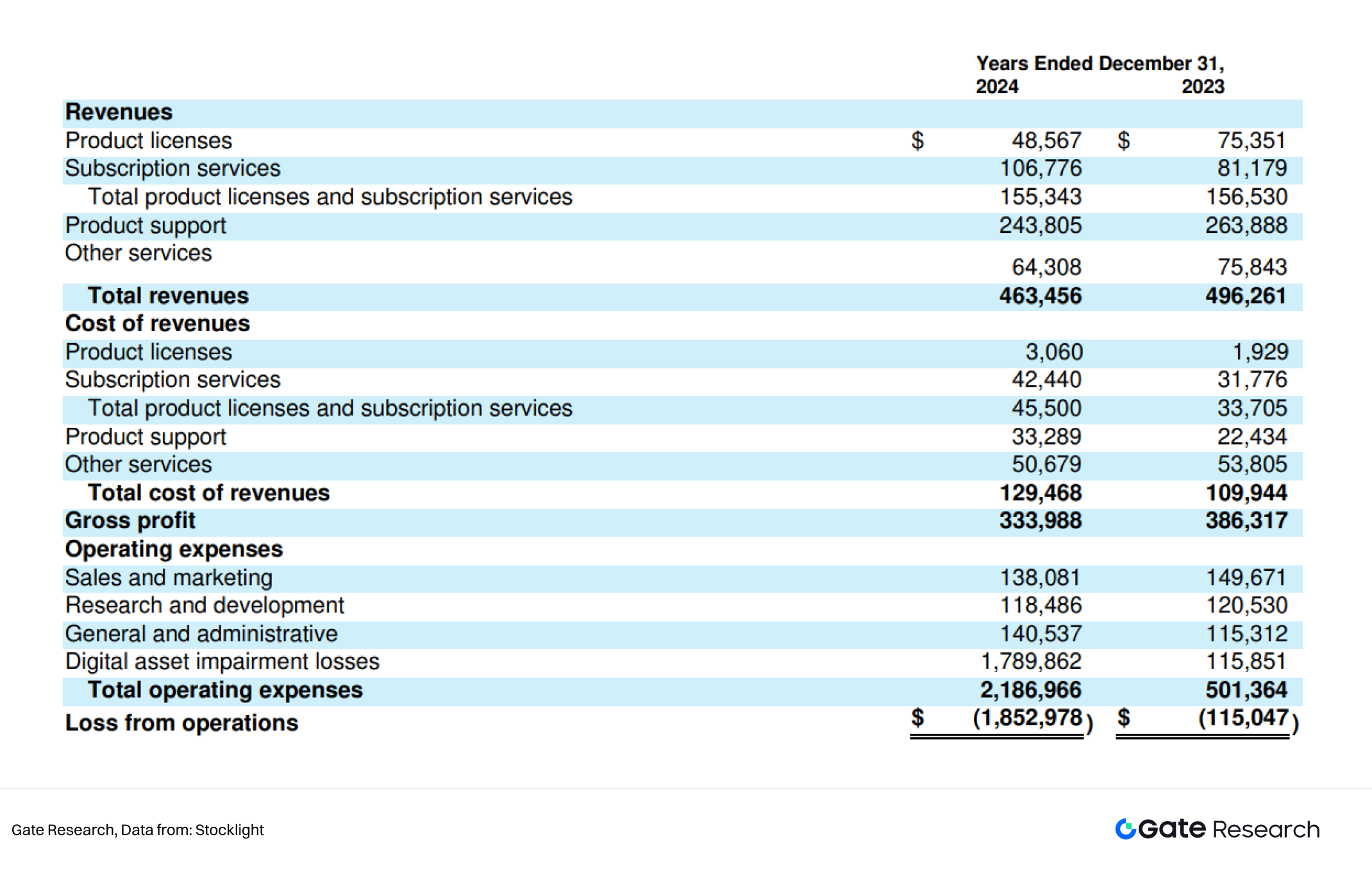

MicroStrategy (NASDAQ: MSTR) — технологічна компанія, що спеціалізується на BI-програмному забезпеченні, заснована у 1989 році. Її основний бізнес — аналітика даних для корпоративних клієнтів — упродовж десяти років демонстрував стагнацію й проблеми рентабельності.

Під впливом макроекономічних змін, інфляції та падіння прибутковості фіатних активів керівництво MicroStrategy переглянуло структуру балансу та управління капіталом.

У 2020 році під керівництвом Майкла Сейлора MicroStrategy здійснила стратегічний крок — Bitcoin став основним активом корпоративної скарбниці.

У серпні 2020 року MicroStrategy вперше придбала 21 454 BTC за $250 млн. З 2020 по 2024 рік компанія продовжувала закупівлю, довівши портфель до понад 620 000 BTC, інвестувавши понад $21 млрд.

Цю агресивну стратегію MicroStrategy фінансувала не тільки власними коштами, а й через конвертовані облігації, приватні розміщення, ATM-емісію акцій — поєднуючи борг та левередж для максимізації експозиції й прибутку від BTC.

Так MicroStrategy стала фактичним проксі-інструментом для Bitcoin, а її акції міцно корелюють із BTC — компанію розглядають як альтернативу ранньому Bitcoin ETF.

Стратегія «корпоративна скарбниця BTC + фінансування через ринок капіталу + переоцінка BTC» докорінно змінила бізнес-профіль MicroStrategy. За II квартал 2025 року, хоча софт-бізнес компанії лишається стабільним, саме експозиція BTC стала основним джерелом прибутку — чистий дохід перевищив $10 млрд, а акції зросли більш як на 39% з початку року, що суттєво підняло ліквідність і баланс.

У липні 2025 року MicroStrategy придбала 21 021 BTC на $2,46 млрд, наблизивши портфель Bitcoin до історичного максимуму. Дві наступні тижні компанія не повідомляла про нові покупки, що спричинило припущення про паузу в акумуляції. Це ілюструє гнучкість і ризик-менеджмент інституцій за умов волатильності ринку.

MicroStrategy — перша публічна компанія з великим портфелем цифрових активів — сформувала нову модель підходу до Bitcoin як корпоративного фундаментального активу. Її стратегія стала прикладом для Tesla, Square (Block), Nexon й відкрила дискусію про оптимізацію корпоративної скарбниці через криптоінвестиції.

З точки зору традиційного бізнесу, досвід MicroStrategy — це не лише інвестиція, а й комплексна стратегія управління інфляцією, структурою капіталу й пошуку ринкових можливостей. У сучасних умовах із запуском Bitcoin ETF і зростанням доступу, корпоративна модель MicroStrategy стає системним трендом інституціоналізації ринку криптоактивів.

4.2 Bitmine

За даними Bloomberg, Bitmine утримує близько 833 000 ETH із ринковою вартістю до $3 млрд, що робить її одним із найбільших інституційних власників Ethereum. На відміну від традиційних стратегій із акцентом на Bitcoin, значна позиція Bitmine в ETH пояснюється вірою у потенціал екосистеми Ethereum — зокрема у сфері смарт-контрактів, Layer 2, токенізації активів.

4.3 Metaplanet

Японська публічна компанія Metaplanet щойно придбала 463 BTC приблизно за $53,7 млн, розширивши портфель Bitcoin. Як представник нових BTC-інвесторів Азії, діяльність Metaplanet співпадає з поступовим упорядкуванням цифрового регулювання Японії й може стимулювати стратегічні зміни портфелів інших корпоративних інвесторів регіону.

4.4 Sequans і GameSquare

Крім Bitcoin, деякі компанії диверсифікують портфелі в інші криптоактиви. Sequans нещодавно додала 85 BTC (всього — 3 157 BTC), GameSquare збільшила портфель ETH на 2 717 ETH (загалом — 15 630 ETH). Це показує проактивну оптимізацію портфелів через баланс BTC та ETH. Зростає також інтерес до блокчейнів нового покоління, як Solana, що підкреслює акцент на Layer 1-екосистемах.

Тренди майбутнього

Прозорість регулювання та зрілість інфраструктури пришвидшують темпи інституційного входу в крипторинок. Це — не тимчасова тенденція, а стратегічний вибір, що базується на макрохеджуванні, оптимізації портфелів і очікуваннях технологічних переваг. Низька кореляція, високий потенціал доходу та значення блокчейну як фінансової інфраструктури — основні драйвери інституційної участі.

Попри волатильність, Bitcoin і Ethereum демонструють стійкі довгострокові результати у багатьох ринкових циклах. Швидке зростання ETF, ефективність фондів на блокчейні й стійкість мультистратегічних фондів у середовищах низької кореляції підтверджують дієвість інституційної алокації.

У перспективі інституційна участь стане ще більш різноманітною й системною. Серед тенденцій:

- Вихід через ETF та структуровані продукти,

- Інтеграція Real-World Assets (RWA) з блокчейн-емісією цінних паперів,

- Активна участь у блокчейн-екосистемах як операторів вузлів чи DAO-менеджерів,

- Розгортання AI-орієнтованих платформ виконання стратегій на блокчейні, де «модель — як інвестиція» стане реальністю.

Усе це означає зміщення ринку від простого притоку капіталу до глибокої інституційної інтеграції та трансформації управління.

У цьому процесі інститути першої хвилі стають не просто фінансовими інвесторами, а архітекторами та драйверами нового фінансового ландшафту. Криптоактиви вже не є сферою для спекулянтів — вони стають невід’ємною частиною сучасної фінансової системи.<br><br><br>Джерела

- Ey, https://www.ey.com/content/dam/ey-unified-site/ey-com/en-us/insights

- Our World Data, https://ourworldindata.org/grapher/consumer-price-index

- Stocklight,https://stocklight.com/stocks/us/nasdaq-mstr/microstrategy/annual-reports

- Bitbo, https://bitbo.io/treasuries/historical

<br><br>Gate Research — комплексна платформа для досліджень у сфері блокчейну та криптовалют, що пропонує експертний контент, включаючи технічний аналіз, ринкову аналітику, галузеві огляди, прогнозування тенденцій і огляд макроекономічної політики.

Застереження<br>Інвестування у криптовалютні ринки пов’язане з високими ризиками. Користувачам слід самостійно досліджувати та повністю розуміти природу активів і продуктів перед ухваленням інвестиційних рішень. Gate не несе відповідальності за можливі втрати або збитки, що виникають у результаті таких рішень.

Останні оновлення ціни Bitcoin

<br>Графік: https://www.gate.com/trade/BTC_USDT

<br>Графік: https://www.gate.com/trade/BTC_USDT

Станом на 15 вересня 2025 року Bitcoin (BTC) зберігає стабільне зростання, досягнувши близько $115 000. За останній тиждень ціна BTC зросла приблизно на 4%, що чітко відображає посилення оптимістичних очікувань серед інвесторів. Поточна ринкова капіталізація Bitcoin становить орієнтовно $2,3 трлн, а обсяг торгівлі за 24 години перевищує $3,4 млрд. Загалом, сьогодні ціна Bitcoin залишається міцною, хоча короткострокова волатильність все ще актуальна для моніторингу.

Інституційний попит стимулює ринок

1. Інституційні інвестори нарощують частку Bitcoin у портфелях

Нещодавно кілька інституційних інвесторів збільшили свої вкладення у Bitcoin. Galaxy Digital здійснила ще одну значну покупку BTC, підтверджуючи тривалу довіру інституцій до криптоактивів. Такі дії посилюють ліквідність ринку та підтримують поточний рівень ціни Bitcoin.

2. Збільшення інвестицій в ETF

Підвищення попиту на ETF серед інвесторів веде до пришвидшення припливу капіталу в ці фонди. Зазвичай інвестиції в ETF сприяють зростанню ціни та підвищують довіру до ринку, що стимулює подальше зростання Bitcoin.

Фактори, що впливають на ринкову ціну Bitcoin сьогодні

1. Макроекономічні чинники

Дані індексу цін виробників США (PPI) виявилися нижчими за очікування, що свідчить про зниження інфляційного тиску. Інвестори очікують, що Федеральна резервна система зберігатиме стимулюючу політику, що може підтримати зростання ризикових активів, зокрема Bitcoin. Зміни макроекономічних показників часто безпосередньо впливають на ціну Bitcoin і короткострокову волатильність.

2. Ринкові настрої та технічні індикатори

Індекси ринкових настроїв показують відновлення довіри інвесторів. Технічні індикатори, такі як індекс сили (RSI), зараз у нейтрально-позитивній зоні. У короткостроковій перспективі ціна Bitcoin може й надалі зростати, але інвесторам варто уважно стежити за ризиком корекції через перекупленість.

Ризики, які інвесторам варто контролювати

- Волатильність цін: Ринок Bitcoin залишається високоволатильним, можливі різкі короткотермінові корекції ціни.

- Регуляторні зміни: Невизначеність у світовій регуляторній політиці продовжує залишатися істотним ризиком для ринку.

- Кібербезпека: Торгівля і зберігання криптоактивів супроводжуються ризиками для безпеки; інвестори мають впроваджувати надійний захист активів.

Прогноз ринку

Виходячи з поточних даних, у найближчій перспективі ціна Bitcoin, ймовірно, залишатиметься на високому рівні, але інвесторам слід зберігати обережність. Рекомендуємо такі стратегії:

- Стратегічна диверсифікація активів: Не концентруйте інвестиційний портфель лише на BTC; розподіляйте капітал для підвищення захисту від ризиків.

- Системний моніторинг ринку: Регулярно відстежуйте зміни у ціні та обсягах торгівлі Bitcoin.

- Слідкуйте за регуляторними новинами: Оперативно реагуйте на зміни політики для мінімізації потенційних ризиків.

Підсумок

Інституційний попит та інвестиції в ETF підтримують подальше зростання ціни Bitcoin на фоні покращення ринкових настроїв. Попри динамічний розвиток BTC, інвесторам варто уважно слідкувати за волатильністю, змінами регуляторного середовища й кіберризиками. Виважене управління активами та регулярний моніторинг ринку допоможуть знаходити нові можливості навіть у періоди нестабільності та забезпечувати стабільний довгостроковий дохід.

<br>Графік: https://www.gate.com/trade/BTC_USDT

<br>Графік: https://www.gate.com/trade/BTC_USDT

Аналіз ризику заборгованості MicroStrategy

Криптобанківські послуги: гра "співпраці" між традиційною фінансовою сферою та Web3

Дослідження механізмів додавання вартості токенів DeFi

Чи можна видобувати знання? Дослідження децентралізованого графа знань OriginTrail

XRP майбутнє: прогнози цін, тенденції та перспективи ринку

Gate Research: Місячний огляд ринку - вересень 2024

Топ-10 Крипто-роздач в історії криптовалют

Gate Research: Щомісячний огляд - Серпень 2024

Підпишіться на Gate, щоб дізнаватись багато нового за світу криптовалют